Kreditkarten mit Ratenzahlung im Vergleich

Das Wichtigste in Kürze

- Kreditkarten mit Ratenzahlung, auch Revolving Cards genannt, sind echte Kreditkarten, die dem Kunden einen Kreditrahmen zur Verfügung stellen.

- Oftmals bieten Revolving Cards ein Zeitraum ohne Zinsen (zinsfreies Zahlungsziel) auf getätigte Umsätze an. Nach deren Ablauf fallen Sollzinsen für den Verbrauchen an.

Unsere Tipps

- Je länger das zinsfreie Zahlungsziel, desto besser für den Kunden. Danach unbedingt die Höhe der Sollzinsen beachten.

- Achtung: Einige Kartenanbieter berechnen auch für den Bargeldbezug, bereits ab dem Abrechnungstag, hohe Zinsen.

- Einen Überblick über die wichtigsten Gebühren und Kosten solcher Kreditkarten mit Teilzahlung können Sie sich in unserem Vergleich verschaffen:

Vergleichstabelle

Ihre Auswahl: Credit Card/ Revolving Card + nur Karten für Privatkunden + ohne Karten für Studenten + ohne Karten für Minderjährige

16 von 116 Kreditkarten

TF Bank Mastercard Gold

★ Empfehlung der Redaktion

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 0,00 %

- Sollzins p.a.

- 22,35 %

- zinsfreies Zahlungsziel

- bis 51 Tage

Santander BestCard Basic

★ Empfehlung der Redaktion

- Bargeldbezug Ausland

- 1,00 %mind. 5,25 €

- Fremdwährungsentgelt

- 1,50 %

- Sollzins p.a.

- 19,16 %

- zinsfreies Zahlungsziel

- bis 30 Tage

Gebührenfrei Mastercard Gold

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 0,00 %

- Sollzins p.a.

- 22,32 %

- zinsfreies Zahlungsziel

- bis 49 Tage

Novum Bank Limited Extra Karte

- Bargeldbezug Ausland

- 3,00 %mind. 3,00 €

- Fremdwährungsentgelt

- 2,99 %

- Sollzins p.a.

- 24,60 %

- zinsfreies Zahlungsziel

- bis 49 Tage

Barclays Eurowings Classic

Gutschrift: 1.500 Meilen

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 1,99 %

- Sollzins p.a.

- 21,49 %

- zinsfreies Zahlungsziel

- bis 59 Tage

Santander BestCard Smart

- Bargeldbezug Ausland

- 1,00 %mind. 5,25 €

- Fremdwährungsentgelt

- 1,50 %

- Sollzins p.a.

- 19,16 %

- zinsfreies Zahlungsziel

- bis 30 Tage

Volkswagen Bank Visa Card

Gutschrift: 33 Euro

- Bargeldbezug Ausland

- 3,00 %mind. 5,00 €

- Fremdwährungsentgelt

- 1,75 %

- Sollzins p.a.

- 13,80 %

- zinsfreies Zahlungsziel

- bis 30 Tage

Barclays Eurowings Premium

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 0,00 %

- Sollzins p.a.

- 21,49 %

- zinsfreies Zahlungsziel

- bis 59 Tage

BW Bank MercedesCard Silber

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 1,50 %

- Sollzins p.a.

- 13,45 %

- zinsfreies Zahlungsziel

- bis 40 Tage

Santander BestCard Extra

- Bargeldbezug Ausland

- 1,00 %mind. 5,25 €

- Fremdwährungsentgelt

- 0,00 %

- Sollzins p.a.

- 19,16 %

- zinsfreies Zahlungsziel

- bis 30 Tage

Barclays Gold VISA

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 1,99 %

- Sollzins p.a.

- 21,49 %

- zinsfreies Zahlungsziel

- bis 59 Tage

BW Bank MercedesCard Gold

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 1,50 %

- Sollzins p.a.

- 13,45 %

- zinsfreies Zahlungsziel

- bis 40 Tage

Santander BestCard Premium

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 0,00 %

- Sollzins p.a.

- 19,16 %

- zinsfreies Zahlungsziel

- -

Barclays Platinum Double

- Bargeldbezug Ausland

- 0,00 %

- Fremdwährungsentgelt

- 0,00 %

- Sollzins p.a.

- 21,49 %

- zinsfreies Zahlungsziel

- bis 56 Tage

BMW Premium Card Carbon

- Bargeldbezug Ausland

- 4,00 %mind. 5,00 €

- Fremdwährungsentgelt

- 2,00 %

- Sollzins p.a.

- n.v.

- zinsfreies Zahlungsziel

- bis 30 Tage

Stand: 27.04.24

Entwicklung der Sollzinsen

Bei den Sollzinsen trennt sich in unserem Vergleich die Spreu vom Weizen. Zwischen günstigstem und teuerstem Anbieter liegen fast 200 Prozent wie auch unsere Statistik zur Entwicklung der Sollzinsen aufzeigt:

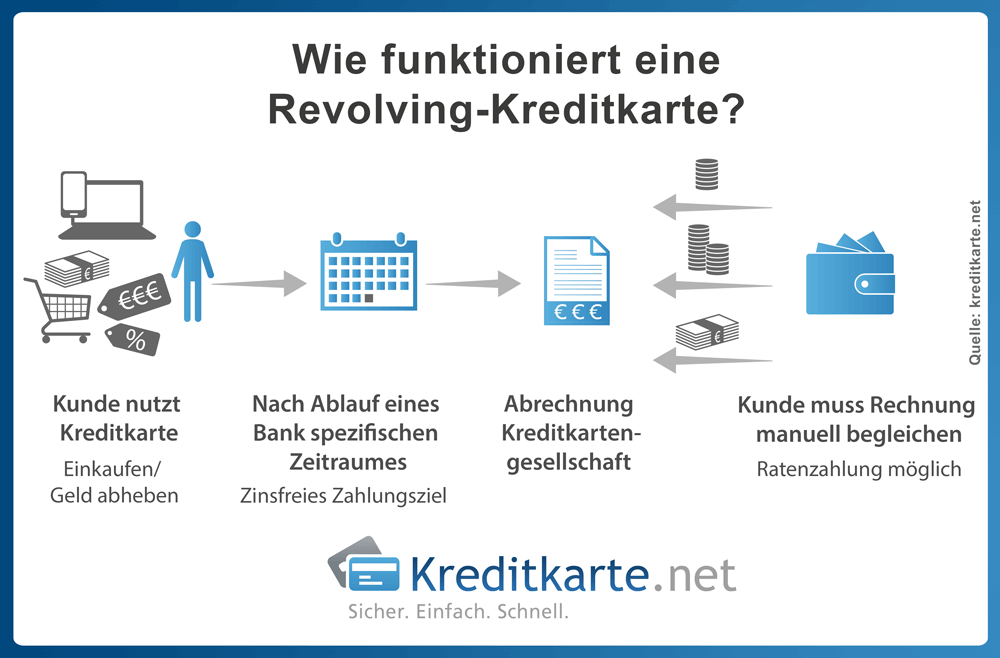

„Echte“ Kreditkarten mit Teil- bzw. Ratenzahlung ermöglichen es Kunden, einen mit der Bank vereinbarten Kreditrahmen zu nutzen und zur Fälligkeit entweder in vollem Umfang oder teilweise in Raten auszugleichen. Da der in Anspruch genommene Teil des Kreditrahmens immer wieder durch Zahlungen ausgeglichen wird, spricht man auch von revolvierenden (zurückdrehenden) Kreditkarten. Einen Überblick über die wichtigsten Gebühren und Kosten solcher Kreditkarten mit Teilzahlung können Sie sich in unserem Vergleich verschaffen:

Kreditkarten mit Ratenzahlung

Kreditkarten mit Ratenzahlung ermöglichen große finanzielle Freiheit, denn zusammen mit der Karte wird ein „echter Kreditkartenkredit“ zur Verfügung gestellt. Der Kartennutzer kann diesen nach Bedarf abrufen. Bei echten Kreditkarten wird im Allgemeinen auch von „Revolving Cards“ bzw. „Credit Cards“ gesprochen.

Verbrauchertipps bei der Kreditkartenwahl

Kredit- und Debitkarten kommen immer öfter zum Einsatz und verdrängen nach und nach das Bargeld aus dem Alltag. Jedoch sollte bei der Anschaffung einer Kreditkarte und bei der Nutzung auf manche Dinge besonders Acht gegeben werden.

- Anschaffung der Kreditkarte: Höhe der Gebühren, Zinssätze und weitere Kosten prüfen

- Locken durch Prämien: Schauen Sie nicht nur auf Prämien, denn diese können schnell von anderen Gebühren und hohen Zinsen aufgefressen werden

- Gebührenfreie Kreditkaten: auch gebührenfreie Kreditkarten können Kosten verursachen

- Prüfung der monatlichen Abrechnungen: um Kosten für die Nutzung der Kreditkarte im Blick zu behalten

- Offene Beträge ausgleichen: offene Umsätze auf Kreditkartenkonto sollten schnellstmöglich ausgeglichen werden, denn die Finanzierung über die Kreditkarte ist zwar bequem, aber meist teurer als ein Kredit

- Automatische Abbuchungen einstellen: Wenn es möglich ist, stellen Sie auf die vollständige, automatische Abbuchung offener Beträge um – so geraten Sie nicht in die Zinsfalle

Tipps der BaFin

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) hat sechs Punkte formuliert, die bei einer Revolving Kreditkarte wichtig sind. Diese Tipps bilden die Basis für Ihren ganz persönlichen Kreditkarten Vergleich.

- Nicht blenden lassen: Gutscheine oder eine neue Kaffeemaschine dafür, dass man einen Vertrag für eine revolvierende Kreditkarte unterschreibt. Davon sollte man sich nicht ködern lassen, sondern gezielt auf den Sollzins und die übrigen Gebühren schauen. Den Betrag, den Sie dadurch sparen, macht jede Prämie wett.

- Gebührenkatalog: Vielen Revolving Kreditkarten haftet das Etikett „gebührenfrei“ an. Das gilt oft jedoch nur für die Jahresgebühr. Die übrigen Kosten, allen voran die Zinsen, darf man dabei nicht übersehen.

- Kosten beachten: Sie sind gut beraten, alle Kosten in die Kalkulation einzubinden, angefangen bei den Zinsen über das Auslandseinsatzentgelt bis hin zur Gebühr für Barverfügungen an Automaten.

- Finanzen im Blick haben: Gerade bei revolvierenden Kreditkarten ist es besonders wichtig, die Umsätze, Abrechnungen und somit auch die Kosten im Blick zu behalten. Das gibt Ihnen einen sehr guten Einblick in die tatsächliche Gebührenstruktur Ihrer Kreditkarte und kann verhindern, sich zu stark zu verschulden.

- Konto sofort ausgleichen: Sofern möglich, sollten Sie die Kreditkartenrechnungen umgehend und komplett begleichen. Damit sparen Sie sich hohe Zinsen. Diese Option sollte per App oder online steuerbar sein.

- Lastschrift: Wenn die Option besteht, zahlen Sie die Kreditkartenrechnung vollständig und automatisch per Abbuchung. Auch hier lautet das Ziel, Geld zu sparen.

Die Kosten – Zinsen und Gebühren

Aus den Hinweisen der BaFin ergibt sich bereits ein recht klares Bild davon, worauf Sie bei Ihrer Revolving Kreditkarte besonders achten müssen, um keine unangenehme Überraschung zu erleben: die Kosten. Dabei gelten für revolvierende Kreditkarten etwas andere Prioritäten.

- Sollzins: Für jeden Cent, mit dem das Kreditkartenkonto im Soll ist, berechnet die Bank bzw. der Anbieter Sollzinsen. Bei einer Revolving Kreditkarte können das bis zu 20 Prozent im Jahr sein. Oder anders ausgedrückt: Sich mit der Rückzahlung Zeit zu lassen, dem vermeintlichen Vorteil der Karten, ist sehr teuer.

- Barverfügungen: Knifflig werden kann der Punkt Barverfügungen. Zwar werben viele Anbieter damit, dass Sie als Nutzer keine Gebühren für Abhebungen bezahlen, dafür werden für den Betrag mitunter sofort Sollzinsen berechnet. Konkret: Das 30-tägige Zahlungsziel gilt nicht für Barverfügungen. Achten Sie also ganz genau darauf, welche Gebühren und Zinsen anfallen, wenn Sie einen Bankautomaten nutzen.

- Auslandseinsatzentgelt: Immer mehr Anbieter verzichten zwar darauf, ein Entgelt zu erheben, wenn in einer Fremdwährung bezahlt oder Geld abgehoben wird. Gleichwohl sollte man darauf achten, wie der Auslandseinsatz bei den einzelnen Karten gehandhabt wird.

- Jahresgebühr: Die Jahresgebühr ist ein ebenfalls Aspekt, den man nicht ganz aus den Augen verlieren sollte. Aber sie ist nicht das herausragende Merkmal einer Kreditkarte mit Ratenzahlung. Hier gilt es, für sich zu klären, ob die Leistungen – zum Beispiel Versicherungen – der Jahresgebühr auch tatsächlich gerecht werden.

Service, Leistungen und Co.

Komfort und Leistung sind zwei Faktoren, die auch bei Kreditkarten mit Ratenzahlung zu beachten sind. Das gilt vor allem für die Verwaltung der Rückzahlungsmodalitäten.

- Rückzahlung: Bei vielen revolvierenden Kreditkarten ist eine Ratenzahlung in der kleinstmöglichen Staffelung voreingestellt, zum Beispiel 25 Euro oder 1,0 Prozent des ausstehenden Betrages im Monat. Im Idealfall kann man über eine App oder das Online-Banking auch höhere Raten vereinbaren oder die komplette Rückzahlung per Lastschrift veranlassen.

- App und Online-Banking: Daher ist es wichtig, eine gut funktionierende und übersichtliche App oder Zugriff auf ein modernes Online-Banking zu haben. Das dient auch dazu, nicht den Überblick zu verlieren, sondern stets genau zu wissen, welcher Betrag noch offen ist.

- Kundenservice: Allzu oft sollte man nicht in die Verlegenheit kommen, den Kundenservice in Anspruch nehmen zu müssen. Doch wenn, sollte er direkt erreichbar sein – idealerweise per Telefon oder Chat.

Bei den Leistungen scheiden sich die Geister. Manche Kunden wünschen möglichst viele Bausteine, andere lediglich ein zuverlässiges Zahlungsmittel. Je nachdem, welche Ansprüche Sie an die die revolvierende Kreditkarte haben, gehören auch diese Aspekte in einen Kreditkarten Vergleich.

Prämie: Eine Prämie dafür, dass man bestimmte Kreditkarte beantragt, sollte niemals den Ausschlag geben. Entscheidende sind die Kosten und das Gesamtpaket (siehe Tipps der BaFin).

Zusatzleistungen: Zugang zu Lounges, Rabatte bei Reisebuchungen oder beim Einkauf – die Liste möglicher Boni bei revolvierenden Kreditkarten ist lang. Doch auch hier muss man genau überlegen: Rechnen sich diese Leistungen im Hinblick auf die Kosten und werden sie überhaupt in Anspruch genommen?

Versicherungen: Die Frage, ob es sich rentiert, müssen Sie sich auch stellen, wenn Versicherungen inkludiert sind. Denn diese Versicherungen, die oft auf den Reisebereich zugeschnitten sind, spiegeln sich meist in einer höheren Jahresgebühr wider. Zudem müssen Sie in dem Fall auch den Leistungskatalog der Versicherungen prüfen. Oft sind separat abgeschlossene Policen günstiger oder besser.

Sicherheit

Unabhängig davon, welcher Art die Kreditkarte ist, muss die Sicherheit stimmen. Dafür sind einerseits Sie verantwortlich, indem Sie sich an die Vorschriften halten. Andererseits muss der Anbieter ein gut gefülltes Sicherheitspaket schnüren.

- 3D-Secure: Online sollte ein 3D-Secure-Verfahren greifen, bei dem jede Zahlung mit TAN (Transaktionsnummer) oder Passwort freigegeben werden muss. Schauen Sie, ob die Karte bereits für ein solches Verfahren registriert ist oder Sie noch weitere Schritte einleiten müssen.

- Kartensperre: Verlust, Diebstahl, Betrag – es gibt gleich mehrere Gründe, warum eine revolvierende Kreditkarte gesperrt werden muss. Am einfachsten geht das über eine App. Doch auch über das Online-Banking oder eine Hotline sollte die Kartensperre jederzeit möglich sein.

- Ersatzkarte: Vor allem im Urlaub ist man meist darauf angewiesen, bei Verlust oder Diebstahl schnell eine Ersatz- oder Notfallkarte zu erhalten. Hierfür können Gebühren von bis zu 100 Euro je Karte anfallen.

Der Umgang mit einer revolvierenden Kreditkarte

Abschließend noch ein Tipp der BaFin: Revolvierende Kreditkarten bieten zwar den Komfort eines flexibel nutzbaren Kreditrahmens. Nichtsdestotrotz sollten Sie stets die Kosten im Blick behalten. Wenn Sie etwas kaufen möchten, dass Sie nicht direkt bezahlen können, ist eine Revolving Kreditkarte immer die teurere Wahl. Mit einem normalen Ratenkredit fahren Sie in der Regel deutlich günstiger. Nehmen Sie sich daher die Zeit und vergleichen die Kosten. Das gilt auch, wenn Sie Ihr Kreditkartenkonto bereits ausgereizt haben. Sie können das Soll mit eine Ratenkredit ausgleichen und dadurch die Zinslast spürbar minimieren.

Welche Vorteile bietet mir eine Kreditkarte mit Ratenzahlung?

- Zinsfreier Kredit bis zum Abrechnungstag

- Kreditrahmen zur freien Verfügung

- Auswahl zwischen Einmal- oder Ratenzahlungsfunktion

- Ratenzahlung in variabler Höhe möglich

Die besonderen Vorteile einer Kreditkarte mit Ratenzahlung liegen vorrangig in der Flexibilität – sowohl beim Bezahlen als auch bei der Rückzahlung. Denn zum einen kann sich der Kartenbesitzer jederzeit aus seinem zur Verfügung gestellten Kreditrahmen bedienen, zum anderen kann die Höhe der monatlichen Ausgleichszahlung variabel gestaltet werden. In der Regel wird lediglich ein monatlicher Mindestbetrag festgelegt. Somit funktioniert die Kreditkarte ähnlich wie ein Rahmenkredit.

Da der offene Saldo nicht sofort, sondern in der Regel erst nach 30 Tagen abgerechnet wird, profitieren Kartennutzer zusätzlich von einem Zinsvorteil.

Ausführliche Informationen und nachvollziehbare Rechenbeispiele zum Thema „Zinsfreies Zahlungsziel“ bietet Ihnen unser Ratgeber.

Welche Nachteile haben Kreditkarten mit Ratenzahlung?

- Ausreichend Bonität erforderlich

- Hohe Sollzinsen bei Fälligkeit

Wie bei einem Bankkredit spielt auch bei Beantragung einer Kreditkarte mit Kreditrahmen die Bonität des Antragstellers eine große Rolle. Je höher das Ausfallrisiko, desto schlechter stehen die Chancen auf eine Kreditkarte mit Ratenzahlung.

Zudem hat die hohe Flexibilität ihren Preis: Die Sollzinsen, die Banken bei Inanspruchnahme einer Teilzahlung aufrufen, liegen deutlich über den durchschnittlichen Kreditzinsen.

Angesichts der hohen Zinsen sollte die Option der Teilzahlung nur im Notfall in Anspruch genommen werden. Ähnlich verhält es sich beim Dispositionskredit, der als flexible Finanzierungslösung zum Girokonto angeboten wird.

Wie funktioniert eine Kreditkarte mit Ratenzahlung?

Jeder Kreditkarteninhaber erhält mit seiner Kreditkarte einen persönlichen Verfügungsrahmen, aus dem er sich jederzeit bedienen kann. Beim Großteil der Kreditkarten in unserem Vergleich erfolgt die Abrechnung der offenen Posten einmal im Monat. Die Kartenumsätze werden bis zu einem bestimmten Datum gesammelt und in Rechnung gestellt.

Der Karteninhaber profitiert von einem zinsfreien Zahlungsziel, das dem Zeitraum zwischen den Kreditabrechnungen entspricht. Bei monatlicher Abrechnung beträgt dieses circa 30 Tage. Zusätzlich wird dem Kartennutzer eine Frist zum Ausgleich gesetzt. Die Sollzinsen werden erst nach Ablauf der Zahlungsfrist berechnet.

Der Kartennutzer hat zwei Möglichkeiten zum Ausgleich: Zum einen kann die monatliche Kreditkartenabrechnung in einem Betrag beglichen werden zum anderen in monatlichen Raten. Wird der offene Gesamtsaldo innerhalb der Zahlungsfrist ausgeglichen, fallen keine Zinsen an. Diese werden erst dann berechnet, wenn die Raten- bzw. Teilzahlung ins Spiel kommt. Die Ratenzahlung muss in der Regel aktiviert bzw. separat beantragt werden.

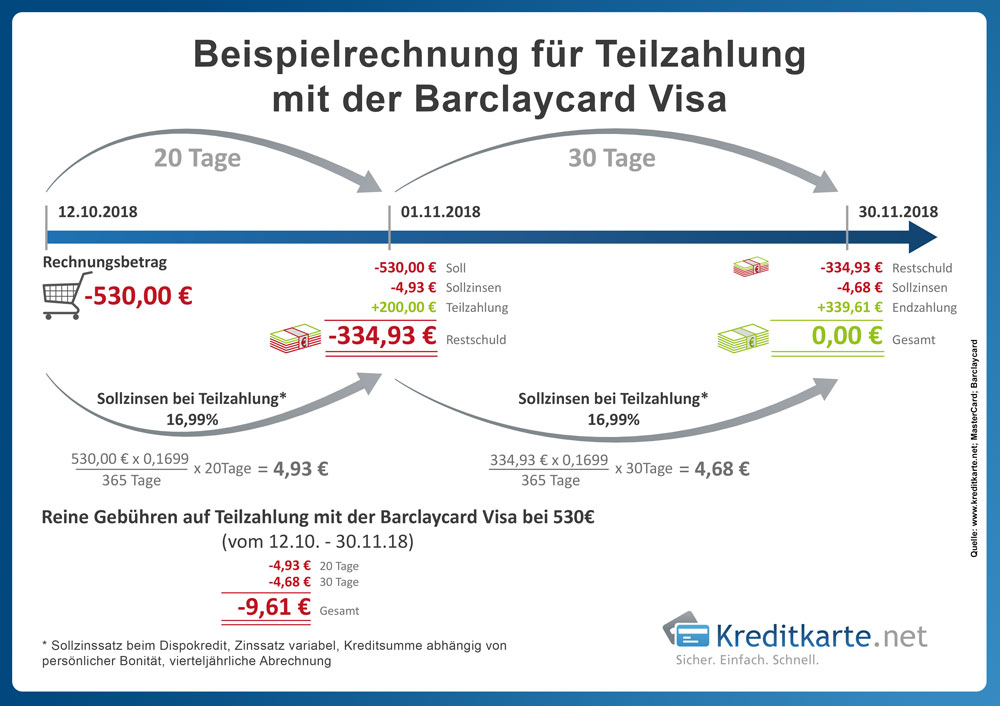

Die folgende Beispielrechnung zeigt anhand der Barclaycard Visa mit einem aktuellen Sollzins in Höhe von 16,99 Prozent (Stand: 10/2016) auf offene Rechnungsbeträge, welche Gebühren bei Teilzahlung innerhalb von 50 Tagen entstehen. Angenommen wurde ein offener Rechnungsbetrag von insgesamt 530 Euro.

Teilen: | FACEBOOK | GOOGLE+

Für wen ist die Kreditkarte mit Ratenzahlung geeignet?

Eine echte Kreditkarte ist sowohl für Privat- als auch Geschäftskunden geeignet, denen ein erhöhter finanzieller Rahmen wichtig ist. Sie bietet überdurchschnittlich Solvenz, mit der größere Spontankäufe oder Geschäftsreisen schnell und bequem finanziert werden können. Um eine Kreditkarte mit Kreditrahmen zu erhalten, muss der Antragsteller einwandfreie Einkommens- und Vermögensverhältnisse vorweisen können.

Wer auf Nummer sichergehen und die Kontrolle über seine Finanzen behalten möchte, sollte auf eine Chargecard setzen. Die Kartenumsätze werden gesammelt einmal monatlich vom Girokonto abgebucht. Dies erfordert lediglich eine ausreichende Deckung des Referenzkontos.

Überschuldungsgefahr: Kreditkarten mit Teilzahlung sind nichts für Disziplinlose!

Verbraucherschützer üben immer wieder Kritik an Kreditkarten mit Teilzahlung. Die Kreditkarten mit revolvierendem Kreditrahmen sollen Überschuldung begünstigen und Verbraucher durch niedrige Rückzahlungsraten und hohe Sollzinsen in die Enge treiben. Die Wahrheit ist: Kreditkarten mit Teilzahlung sind der flexibelste Abrufkredit schlechthin – und gerade deshalb nichts für Verbraucher ohne Ausgabendisziplin.

Vorab: Kreditkarten mit Teilzahlung zählen nicht zu den Hauptursachen für Überschuldung in Deutschland. Zum einen sind die Kartenmodelle hierzulande weitaus weniger weit verbreitet als im angelsächsischen Raum, zum anderen weiß der Großteil der Bankkunden die potenziellen Risiken eines chronisch ausgereizten Kreditkartenlimits einzuschätzen.

Wer sollte die Finger von Kreditkarten mit Teilzahlung lassen?

Seriös eingesetzt ist der Kreditrahmen einer Kreditkarte mit Teilzahlung nichts weiter als ein zusätzlicher Dispokredit mit Mindesttilgung. Es ist unproblematisch, den Kreditrahmen für eine kurze Zeit in Anspruch zu nehmen und zwischenzeitliche Engpässe oder einen vorübergehend höheren Ausgabenbedarf zu decken.

Wenn es zu Zahlungsstörungen im Zusammenhang mit Teilzahlungsfunktionen kommt, geht dem fast immer ein typisches Muster voraus: Zunächst wird der Kreditrahmen immer häufiger genutzt und schließlich ausgereizt. Zugleich ist es dem Kreditnehmer nicht möglich, mehr als die Mindesttilgung zu leisten. Bei einer – marktüblichen – monatlichen Mindesttilgung von 2,00 Prozent und einem monatlichen Zinssatz von 1,00 Prozent dauert es fast 70 Monate, bis der Kreditrahmen vollständig zurückgeführt ist.

In dieser Konstellation schnappt die von Verbraucherschützern immer wieder kritisierte „Falle“ tatsächlich zu: Wenn das gesamte Budget ausgereizt ist und dennoch nur die Mindestrate für eine quälend langsame Tilgung aufgebracht werden kann, können andere finanzielle Aufgaben und Zielsetzungen in Gefahr geraten. Wer sich bereits in einer solchen Situation wähnt kann über eine Umschuldung nachdenken: Ist die Bonität gut, lässt sich der Kreditrahmen mit einem günstigeren Ratenkredit ablösen.

Präventionsmaßnahmen sind schnell erklärt: Wer dazu neigt, über die eigenen Verhältnisse zu leben und sich durch den Anblick auch größerer Verbindlichkeiten erfahrungsgemäß nicht disziplinieren lässt, sollte Kreditkarten mit Teilzahlung mit Bedacht nutzen. Wer zusätzlich nur über ein geringes Einkommen mit überschaubaren Gestaltungsspielräumen verfügt, fährt mit einem (!) Dispokredit bei der Hausbank besser.

Worauf ist bei der Wahl einer Kreditkarte mit Ratenzahlung zu achten?

Wann fallen Sollzinsen an?

In der Regel werden Sollzinsen werden erst nach Ablauf der Zahlungsfrist berechnet. Somit hat jeder Kartennutzer die Chance, den offenen Saldo rechtzeitig zu begleichen, ohne draufzahlen zu müssen. Es gibt allerdings auch Ausnahmen, wie z. B. die Advanzia Bank. Wird mit der payVIP MasterCard oder MasterCard Gold Bargeld am Automaten abgehoben, wird der Betrag ab dem Transaktionstag mit Sollzinsen belastet.

Wie hoch sind die Sollzinsen?

Um keine böse Überraschung bei Prüfung der Kontoauszüge zu erleben, sollten sich Nutzer bereits im Voraus über die Höhe der Sollzinsen erkundigen. Wie Sie im Vergleich sehen können, befinden sich die Sollzinsen der Kreditkarten im Durchschnitt nur leicht über dem Niveau der Dispozinsen. Allerdings gibt es auch einige, wenige Ausreißer nach oben.

Wie hoch ist der Verfügungsrahmen?

Grenzenlose finanzielle Freiheit erhält kein Kreditkarteninhaber. Wie hoch der zur Verfügung gestellte persönliche Kreditrahmen ist, lässt sich nicht pauschalisieren. Die Höhe des Verfügungsrahmens ist von Anbieter zu Anbieter verschieden. In der Regel wird dieser in den ersten Monaten etwas niedriger angesetzt, eine Erhöhung kann später beantragt werden und ist abhängig von der Bonität und der Zahlungsmoral des Kreditkartenkunden.

Wieviel kostet die Kreditkarte?

Nicht zu vergessen ist auch die Höhe der Jahresgebühr. Die besten Angebote gibt es – teilweise beschränkt aufs erste Kartenjahr – bereits zum Nulltarif. Die Gebühren bemessen sich natürlich auch am Umfang der Inklusiv-Leistungen, wie z. B. Versicherungen oder praktische Services. Wer aufs richtige Angebot setzt und diszipliniert die offenen Salden fristgemäß ausgleicht, kann richtig viel Geld sparen.

Gesamtfazit

Echte Kreditkarten versprechen ihrem Nutzer ein Stück weit finanzielle Freiheit. Doch nicht jeder kann mit dieser großen Verantwortung umgehen. Die Rückzahlung der getätigten Umsätze erfordert Disziplin und gute Finanzplanung.

Sofern der offene Saldo rechtzeitig beglichen und damit ein zinsloser Kredit in Anspruch genommen, wird, ist die Kreditkarte eine optimale Alternative zu teuren Kurzfristkrediten. Die Inanspruchnahme der Teilzahlung sollte angesichts der vergleichsweise hohen Zinsen allerdings nur im Notfall und keinesfalls dauerhaft genutzt werden. Ansonsten ist die Kreditkarte mit Ratenzahlung eine sinnvolle Option, die den finanziellen Alltag deutlich erleichtern kann.

Als Alternative zu den echten Kreditkarten gibt es in Deutschland auch Chargekarten, Debitkarten sowie Prepaid-Kreditkarten.